Народная мудрость гласит: берёшь чужие и на время, отдаёшь свои и навсегда... Дать в долг - очень легко. А вот вернуть деньги, даже имея расписку - не всегда просто.

Согласитесь, что занимать деньги относительно легко, но возвращать бывает очень проблематично. Ниже мы раскроем, как юридически грамотно соблюсти общепринятые формальности в составлении простого векселя (расписки), по которому без особых затруднений можно будет вернуть денежный долг с недобросовестного должника.

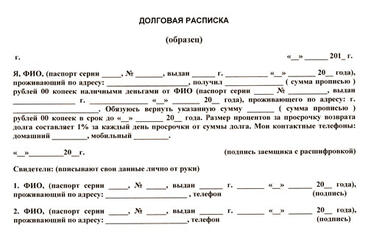

Составление долговой расписки

Если заём превышает десятикратную величину минимальной оплаты труда, то физлицам необходимо зафиксировать обязательства по нему в долговой расписке, которая пишется самим заемщиком. Кстати, российское гражданское законодательство расширило предмет договора о займе. В него оно включило не только денежные средства, но и вещи. А также в простой вексель допускается внесение конвертированных в условные денежные единицы сумм, равных суммам в инвалюте. В последнем случае, подлежащий возврату долг вычисляется, исходя из действующего курса Центрального Банка России относительно дня погашения суммы.

Содержание расписки

В расписку вносятся:

- полные фамилия, имя и отчество заемщика;

- его паспортная информация;

- адреса сторон, заключающих сделку;

- дата займа;

- величина денежной суммы, или количество вещей с их отличительными признаками и стоимостью (цифрами и прописью);

- место осуществления сделки;

- срок погашения долга;

- величина платы за заем (допустимо определение дополнительного размера процентов в случае несоблюдения срока погашения).

Документ подписывается договаривающимися сторонами с расшифровкой подписей. В расписке желательно указать реальные цели, на которые занимаются деньги. Смягчит кредитора и указание в ней, к примеру, взаимоответственности супругов за предоставление займа на семейные нужды. Заверять долговую расписку нотариально не обязательно. Вместе с тем, если такое заверение выполнено, оно не помешает.

Когда в векселе не оговорена точная дата отдачи долга, либо обозначена как момент востребования, тогда заемщику следует рассчитаться с кредитором на протяжении месяца от момента востребования. Если же это не соблюдается, займодателю придется уведомлять его письмом-напоминанием, в котором подчеркиваются назначенные законом сроки по востребованию долга, и отослать его почте заказным, или лично вручить заемщику с его распиской на копии такого письма.

Районные суды рассматривают иски о возврате долга

Затем, по прошествии указанных сроков и по факту невыплаты долга, у займодателя появляется возможность обратиться в суд. Он направляет туда заявление о выдаче судебного приказа по принудительному взысканию долга. Как конкретно это сделать, мы расскажем ниже.

Исковая давность действительна не более трех лет от момента наступления правомочий займодателя на требование долгового возврата, проще говоря ? от оговоренной даты возврата долга, указанного в простом векселе, или момента первого требования.

По истечении вышеотмеченного срока давности, кредитор теряет возможность воспользоваться помощью суда. Но положение исправимо. Последнему понадобятся объективные доказательства несоблюдения срока. Только так течение сроков можно восстановить.

Суды, помимо рассмотрения требований о выплате займа, разбирают и оплату неустойки. И если в простой расписке эти условия не упомянуты, взыскать неустойку все равно реально по статье 395 Гражданского Кодекса России. Также, займодателю дано право на взыскание процентов за просроченное время. Причем, суду доказательства убытков из-за несоблюдения срока погашения долга заемщиком не потребуются.

Процедура подачи искового заявления на приказ

Заявление-иск на выдачу судебного приказа о взимании занятой суммы подается в районный суд по месту прописки недобросовестного заемщика. Если таковая отсутствует, подача осуществляется по последнему известному адресу проживания.

Займодателю надо быть готовым к оплате государственной пошлины за заявление, определяемой Налоговым Кодексом нашей страны. Судебный приказ предписывает недобросовестному заемщику 10-дневный срок на возражения. Он в течение этого времени, например, имеет право доказать, что сделка происходила при стечении неблагоприятных для него обстоятельств, которыми не преминул воспользоваться кредитор, определив слишком завышенные проценты. Если это так и было в действительности, судья может признать приказ недействительным, такие прецеденты в практике судейства имеются.

Но и при отмене судебного приказа займодатель не теряет права обращения в суд, его заявление будут рассматривать уже в гражданском порядке. Кредитору не нужно лично вручать приказ заемщику для исполнения, можно направить его на известное место работы, или обратиться в службу приставов-исполнителей. Практика показывает, что последнее будет вернее и надежнее.

Подведем итог

В заключение отметим, что займодателям мы советуем избегать возможных неприятностей, связанных с одалживанием денег родственникам или друзьям, ведь они вполне могут их и не вернуть, а человеческие отношения при этом будут испорчены окончательно. В жизни всякое бывает…

Похожие материалы:

Вы должны авторизоваться, чтобы оставлять комментарии.

Комментарии ()